李嘉诚经营模式

李嘉诚经营模式即不局限于某一产业,以机会导向为核心、瞄准资本市场的潮流,选择资本市场下一阶段最热门的产业进行投资,在合适的时机退出。李嘉诚多年来几乎从未失手的成功抄底与跑顶,让李嘉诚成为商界的不败神话。最近几个月,华人首富李嘉诚接踵而至的的套现行为,再次让李嘉诚本人及其经营模式成为世人眼中的焦点。

其出售上海和广州的物业,出售和记港口的股权,出售百佳的股权,再到近期出售港灯股份。这几单生意加起来,套现已超过100亿美元。但是在亚洲之外,李嘉诚一直在投资。资料显示,李家近年来投资的国家和地区不断增加,涉及英国、荷兰、奥地利、爱尔兰、以色列、加拿大、澳大利亚、新西兰等。

在这些数据面前,直观来看:李嘉诚的资本正在逃离中国,转移至欧洲、北美、澳洲等地。李嘉诚的这些商业行为的表象是否是其经营模式的规律性原则的外在表现?其模式形成的特定历史背景及市场环境相关情况?相关战略表征及对核心管理优势形成的相关作用机制?如何进行动态化战略管理?战略保障体系的建设情况,如何保障大规模投资项目的成功运营?对国内PE企业战略规划的具体启示?应重点强化哪些能力.

一、李嘉诚经营模式的企业战略分析

(一)李嘉诚及其旗下企业背景简介

李嘉诚紧跟资本市场的潮流,先后进入多个行业的投资模式,构建了多元经营的长江集团,其持续表现稳健的业绩,也让李嘉诚蝉联1998年至今的华人首富桂冠。纵观今年85岁首富的发家史,我们很难说他是一个红顶商人,因为他与盛宣怀和胡雪岩有本质的区别。后两个人的事业完全浸润在传统的官商一体社会里,而李嘉诚虽然有良好的政府关系,但他大部分事业还是在市场经济的风浪中打拼得到的,尽管其他特殊的身份与经历也是形成其目前商业地位的重要因素之一,但并非如官商那样对其商业经营起到决定性的作用。

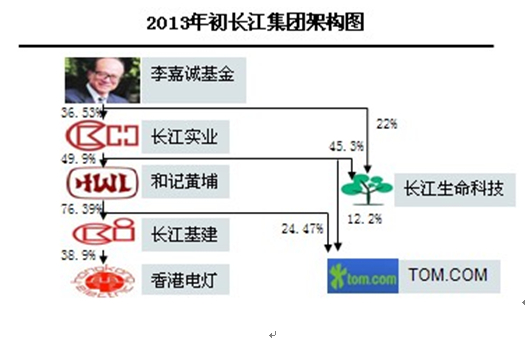

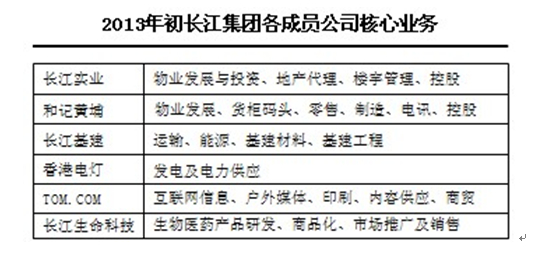

李嘉诚的长江集团,其公司总部位于香港中环皇后大道中2号长江集团大楼,成立于1950年(长江工业有限公司)其经营范围囊括了物业发展与投资、地产代理、楼宇管理、货柜码头、零售、制造、电讯和电子商务、基建工程、发电及电力供应、互联网信息、生物科技等;长实集团2012年末市值为8750亿港元 (几乎等于香港上市公司市值之和);2012年末雇员人数约270000人。

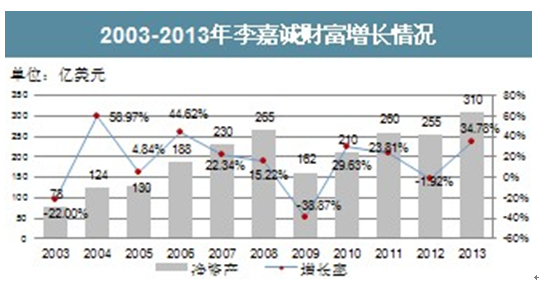

Figure 1 2003-2013年李嘉诚财富增长情况

(二)李嘉诚的企业战略分析在李嘉诚截止到目前的的商业生涯中,其新行业切入(即企业战略的价值选择)具有鲜明的机会导向,目的是平滑不同行业的周期性及对冲不同行业的风险,切入时点均为该行业市场低迷期,从而使得李嘉诚在经济衰退时期的创富能力极强。

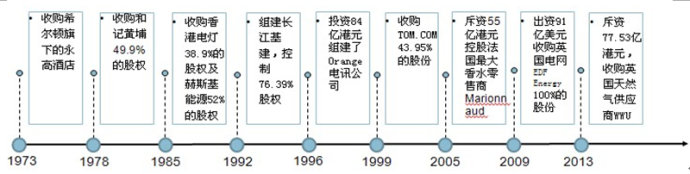

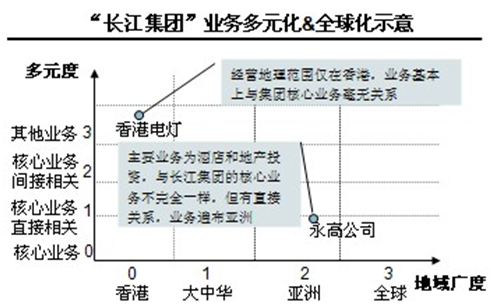

Figure 3 1973年—2013年初李嘉诚主要并购事件仔细分析,可以看出:李嘉诚的经营手法突出特征主要体现为如下几个方面:(1)分散风险:通过从事或收购低相关业务,实现分散单一行业经营风险及系统风险目的;(2)平滑周期:一是体现为不同行业的生命周期各阶段的互补性,二是体现为不同行业回报的周期长短差异对企业流动性的互补性;(3)预先切入:切入新的行业的时点一般都选择为该行业低迷时期,切入成本低,收益大,如收购赫斯基能源时,油价仅每桶11美元。笔者认为:李嘉诚投资模式的成功,主要得益于“业务多元化&全球化”、“策略性保持稳健财务状况”及基于“不为最先”的策略寻找最佳切入点这一系列战略举措的有效实施。其业务多元化&业务全球化,即以收购为主的方式实现业务全球化及各行业的低相关性,达到多元化经营;有人提供了另外一组数字:2010年,和黄税前利润为392亿港元,其中香港占比30%;2012年增长至583亿港元,但香港占比下降至16%。欧洲业务带来的税前利润则由2010年的占比17%,增长至2012年的34%。细心的投资者还会发现,长江实业从去年11月以来便没有在香港买地的动作。

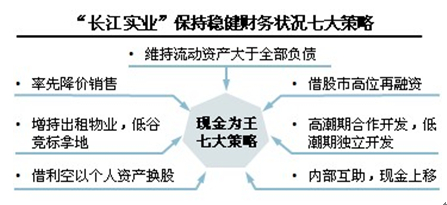

Figure 4长江集团业务多元化&全球化示意其策略性保持稳健财务状况,即以策略性保持稳健财政状况,降低财务危机风险、保持充裕实力,保证成功收购;

Figure 5 长江实业集团保持稳健财务状况七大策略其“不为最先”,寻找最佳切入点,即以当一切准备就绪,通过实施“不为最先”策略寻找较佳切入点增加成功的机会。Orange切入英国GSM电讯市场是李嘉诚旗下“长江集团”通过“不为最先”来分散风险的成功案例:Orange是英国最后一个推出GSM网络业务的电讯公司但增长迅速:英国客户数1999年达到3500万,年增长率超过60%,Orange1996年上市,成为进入FTSE-100最年轻的公司,1998年成为FTSE-100表现最好的股票。“不为最先”策略的实施既需要艺高也需要胆大,把握不好时机的话就很容易进入高风险区或承担其后众多投资者加入竞争的后果,对投资时间的选择也是一门较难把握的艺术。通过上述举措的有效实施,李嘉诚“君子不立于危墙之下”的理念得以落地有效贯彻,最终实现企业价值最大化,风险最小化,达到财富持续增值的目的,尤其是实现财务的逆周期增值。

李嘉诚经营模式的成功离不开卓有成效的战略保障体系的支撑,其战略保障体系建设主要包括如下几方面内容:在公司治理方面,李嘉诚构建内部制衡体系。企业内部实行“三权分立”,一是行政权,由CEO主导;二是财政权,由CFO主导;三是人事权,由HR主导。CEO在内部管理流程中,受CFO和HR的制衡;规避家族治理弊端:李嘉诚在两个儿子成人之前,未安排任何一个亲属到公司里工作,广泛聚集全球人才,重视职业经理人作用。长江实业与和记黄埔完全由职业经理人运作。在集团管控方面,李嘉诚采用财务控制型集团管控。以和记黄埔为例,其总部只是作为一个投资决策中心,李嘉诚将注意力更多集中在财务管理、投资决策和实施监控上,只关注下属单位的盈利情况和自身投资回报、资金的收益,对子公司的生产经营不予过问——它们只要达到财务目标即可。在制度流程管理领域,李嘉诚非常重视制度体系的构建。通过建立现代企业制度,明确各项规章制度,对企业施行规范化制度化、系统化管理,尤其重视对下级人员的授权管理。在人力资源管理方面,李嘉诚非常重视优秀人才遴选。李嘉诚提出要在企业各阶段,注重发挥不同人才特长,恰当合理运用不同才能的人,通过外部招聘、内部接班人计划、高业绩表现者培养计划、核心员工发展计划来实现公司的人才战略;同时,李嘉诚积极开展情景领导。李嘉诚把权威型、关系型、民主型、示范型、授权型等领导风格有机糅合在一起,针对不同员工、不同的情境采取不同领导风格,重视在企业管理中注入感情因素。

三、李嘉诚经营模式对国内投资企业的启示

笔者认为:国内投资企业应重点在“行业风险及流动性风险管理”、“内部机制流程”、“人力资源管理体系”三方面充分借鉴李嘉诚模式的先进经验关于行业风险及流动性风险管理,目前国内相当一部分投资企业偏好资源及基建类等重资产行业,抗周期性较弱;同时,部分投资企业业务类型较单一,对大项目,周期长,企业流动性压力大。建议应在投资组合中聚焦1-2个抗周期性行业,选择合适的切入时点进入;同时建议长期保持一定规模的周期性较短的业务,平滑企业的流动性。对于机制流程,笔者认为国内相当一部分投资企业的内部公司治理中,委托代理关系未建立起完全正常的运作机制;公司制度流程的宣贯、执行力度不够,导致部分制度流程形同虚设。建议梳理清晰内部股东与经营决策层及经营决策层与执行层的委托代理关系,明确授权与责任,健全相关激励约束机制;一是评估现有目前制度流程的合理性,二是高层带头推动核心制度流程的执行。关于人力资源管理,笔者建议通过激励机制及绩效文化的建立,保持内部核心团队的稳定性;一方面要重视内部既有人力资源的合理利用,二是要建立起基于能力素质模型的内部培养及晋升机制。总而言之,面对李嘉诚眼花缭乱的资本运作,我们不应该仅仅只是围观,应理性分析,领会其经营智慧的精华,并因地制宜为我所用。

- ©版权声明: 本站发布资源多为网络收集,仅限用于学习和研究目的。如涉及版权问题请及时与站长联系,我们会在第一时间内删除资源。